ศึกษาและเข้าใจในสาระสำคัญของร่าง พ.ร.บ.ภาษีที่ดินและสิ่งปลูกสร้าง เพื่อเตรียมพร้อมรับมือกับค่าใช้จ่าย และบริหารจัดการทรัพย์สินที่มีให้เกิดประโยชน์สูงสุด

หลังจากเมื่อวันที่ 7 มิถุนายน 2559 ที่ประชุมคณะรัฐมนตรีได้มีมติเห็นชอบร่าง พ.ร.บ.ภาษีที่ดินและสิ่งปลูกสร้างตามที่กระทรวงการคลังนำเสนอเป็นที่เรียบร้อย ซึ่งจะนำมาใช้แทน พ.ร.บ.ภาษีโรงเรือนและที่ดิน พ.ศ. 2475 และ พ.ร.บ.ภาษีบำรุงท้องที่ พ.ศ. 2508 สำหรับใครที่กำลังตามข่าวเรื่องนี้อยู่ และอยากรู้รายละเอียดของร่าง พ.ร.บ. ฉบับนี้ว่าเป็นอย่างไร เราเข้าข่ายต้องเสียภาษีที่ดินนี้ด้วยหรือไม่ K-Expert ได้รวบรวมข้อมูลและสรุปรายละเอียดสำคัญ ๆ ในเรื่องนี้มาฝากกันค่ะ

เริ่มจากการทำความเข้าใจในสาระสำคัญของร่าง พ.ร.บ. ฉบับนี้กันก่อนค่ะ

– ใครบ้างที่มีหน้าที่เสียภาษี ผู้มีหน้าที่เสียภาษี ได้แก่ บุคคลธรรมดาหรือนิติบุคคลซึ่งเป็นเจ้าของที่ดินหรือสิ่งปลูกสร้าง หรือเป็นผู้ครอบครองหรือทำประโยชน์ในที่ดินหรือสิ่งปลูกสร้างอันเป็นทรัพย์สินของรัฐ

– ใครเป็นคนจัดเก็บภาษี สำหรับหน่วยงานที่จัดเก็บภาษี ได้แก่ เทศบาลตำบล เทศบาลเมือง เทศบาลนคร องค์การบริหารส่วนตำบล กรุงเทพมหานคร และเมืองพัทยา โดยรายได้ภาษีที่จัดเก็บได้นั้นจะเป็นขององค์กรปกครองส่วนท้องถิ่น (อปท.) ที่ทำหน้าที่จัดเก็บเพื่อนำไปใช้ในการพัฒนาท้องถิ่นค่ะ

– ทรัพย์สินอะไรบ้างที่ต้องเสียภาษี ส่วนทรัพย์สินที่ต้องเสียภาษี ได้แก่ ที่ดิน สิ่งปลูกสร้าง และห้องชุด

– ใช้ฐานภาษีอะไรในการคำนวณ สำหรับฐานภาษีที่ใช้ ได้แก่ มูลค่าทั้งหมดของที่ดินและสิ่งปลูกสร้าง โดยจะคิดคำนวณจากราคาประเมินทุนทรัพย์ที่ดิน สิ่งปลูกสร้าง และห้องชุด รวมถึงอัตราค่าเสื่อมราคาที่กรมธนารักษ์เป็นผู้กำหนด ซึ่งเราสามารถเข้าไปดูราคาประเมินได้ที่เว็บไซต์ของกรมธนารักษ์ค่ะ

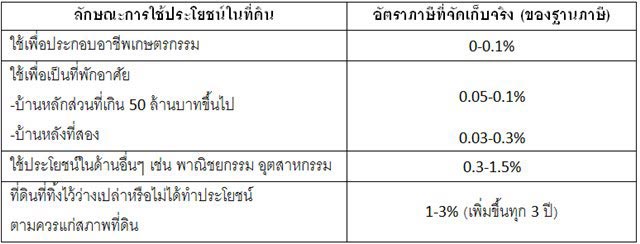

คราวนี้เราลองมาดูอัตราการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างกันค่ะ

แล้วเราจะคำนวณภาระภาษีที่ต้องเสียในแต่ละปีอย่างไร ขออธิบายเป็น 3 กรณีดังนี้ค่ะ

1.กรณีที่ดินที่ไม่มีสิ่งปลูกสร้าง

ภาระภาษี = มูลค่าที่ดิน x อัตราภาษี

โดยมูลค่าที่ดิน = ราคาประเมินทุนทรัพย์ที่ดิน (ต่อ ตร.ว.) x ขนาดพื้นที่ดิน

2.กรณีที่ดินและสิ่งปลูกสร้าง

ภาระภาษี = (มูลค่าที่ดิน + มูลค่าสิ่งปลูกสร้าง) x อัตราภาษี

โดยมูลค่าสิ่งปลูกสร้าง = (ราคาประเมินทุนทรัพย์โรงเรือนสิ่งปลูกสร้าง (ต่อ ตร.ม.) x ขนาดพื้นที่สิ่งปลูกสร้าง) – ค่าเสื่อมราคา

3.กรณีห้องชุด

ภาระภาษี = มูลค่าห้องชุด x อัตราภาษี

โดยมูลค่าห้องชุด = ราคาประเมินทุนทรัพย์ห้องชุด (ต่อ ตร.ม.) x ขนาดพื้นที่ห้องชุด (ตร.ม.)

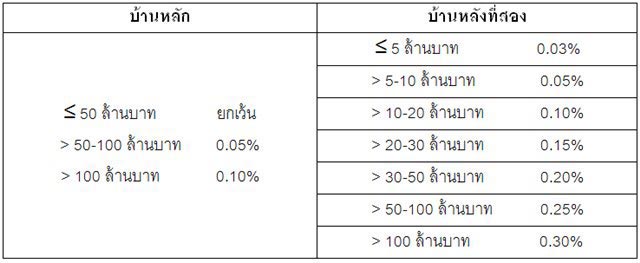

อัตราภาษีที่จัดเก็บจริงของบ้านหลักและบ้านหลังที่สอง

ทั้งนี้ อัตราภาษีที่ใช้จัดเก็บจริงนั้น จะกำหนดเป็นอัตราก้าวหน้าเพิ่มขึ้นตามมูลค่าของฐานภาษีค่ะ เช่น ถ้าบ้านหลักของเรามีมูลค่าไม่เกิน 50 ล้านบาท (≤ 50 ล้านบาท) ก็จะได้รับการยกเว้นภาษีไป หากบ้านหลักเรามีมูลค่า 60 ล้านบาท (>50-100 ล้านบาท) อัตราภาษีที่ถูกจัดเก็บจะอยู่ที่ 0.05% ของฐานภาษีหรือเท่ากับปีละ 5,000 บาทค่ะ หลายคนสงสัยว่าแล้วจะดูจากอะไรว่าบ้านหลังไหนคือบ้านหลักของเรา ตรงนี้ให้ดูว่าเรามีชื่ออยู่ในทะเบียนบ้านหลังไหนก็แสดงว่าบ้านหลังนั้นคือบ้านหลักของเราค่ะ

สำหรับใครที่บ้านหลักมีมูลค่าไม่เกิน 50 ล้านบาท ก็อย่าเพิ่งดีใจไปนะคะ เพราะหากเรามีบ้านหลังที่สองก็จะถูกจัดเก็บภาษีด้วยตามมูลค่าของบ้านหลังนั้นค่ะ เช่น เรามีบ้านหลังที่สองมูลค่า 4 ล้านบาท (≤ 5 ล้านบาท) อัตราภาษีที่ถูกจัดเก็บจะอยู่ที่ 0.03% ของฐานภาษีหรือเท่ากับปีละ 1,200 บาท หากบ้านหลังที่สองมูลค่า 6 ล้านบาท (>5-10 ล้านบาท) อัตราภาษีที่ถูกจัดเก็บจะอยู่ที่ 0.05% ของฐานภาษีหรือเท่ากับปีละ 2,000 บาทค่ะ

ตรงนี้อย่าสับสนนะคะ ถ้าเรามีบ้านหลายหลัง บ้านหลังที่ 2, 3, 4 และหลังอื่น ๆ ที่เรามีก็ถือว่าเป็นบ้านหลังที่สองเหมือนกัน ดังนั้น จะถูกจัดเก็บภาษีด้วยค่ะ หากจะเช็กว่าเราเป็นเจ้าของบ้านกี่หลังให้ดูที่โฉนดได้เลยค่ะ

ในส่วนของที่ดินรกร้างว่างเปล่า หากใครมีที่ดินลักษณะนี้จะถูกจัดเก็บภาษีค่อนข้างสูงเลยทีเดียว โดยปีที่ 1-3 อัตราภาษีที่ถูกจัดเก็บจะอยู่ที่ 1% ของมูลค่าที่ดิน ปีที่ 4-6 อยู่ที่ 2% ของมูลค่าที่ดิน ปีที่ 7 ขึ้นไปอยู่ที่ 3% ของมูลค่าที่ดิน เช่น เรามีที่ดินมูลค่า 1 ล้านบาท หากทิ้งไว้ ไม่ได้ทำประโยชน์อะไร ในปีที่ 1-3 จะถูกจัดเก็บภาษีปีละ 10,000 บาท ปีที่ 4-6 จะถูกจัดเก็บภาษีปีละ 20,000 บาท และหากยังไม่ได้ทำประโยชน์อะไรในที่ดินผืนนั้นอีก ปีที่ 7 ขึ้นไป จะถูกจัดเก็บภาษีสูงถึงปีละ 30,000 บาทเลยค่ะ

การจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างนี้ได้มีการบรรเทาภาระให้กับเจ้าของบ้านหลักที่ได้มาจากการรับมรดก โดยบ้านที่เราได้มาจากมรดกซึ่งสามารถดูได้จากโฉนดนั้นจะลดภาระภาษีให้ 50% ของจำนวนภาษีที่ต้องเสียค่ะ นอกจากนี้ ยังมีการลดหรือยกเว้นภาษีให้กับเจ้าของอาคารบ้านเรือนที่ได้รับความเดือดร้อนจากภัยพิบัติ อาคารบ้านเรือนเกิดความเสียหายหรือถูกทำลายด้วย เรียกว่าค่อนข้างมีความยืดหยุ่นในการจัดเก็บภาษีมากเลยทีเดียว

เชื่อว่าการจัดเก็บภาษีที่ดินและสิ่งปลูกสร้างในครั้งนี้ไม่ได้กระทบกับคนส่วนใหญ่หรือมนุษย์เงินเดือนอย่างเรา ๆ มากนัก แต่สำหรับใครที่ชอบสะสมที่ดิน มีบ้านหลายหลัง หรือซื้อคอนโดไว้ปล่อยเช่าแล้ว ก็ลองสำรวจตรวจสอบทรัพย์สินของตัวเองกันดูนะคะว่า มีมูลค่าเท่าไร จัดอยู่ในประเภทไหน เข้าข่ายต้องเสียภาษีหรือไม่ ในอัตราเท่าไร หากคิดเป็นภาษีที่ต้องจ่ายต่อปีแล้วเป็นจำนวนเงินเท่าไร และจะจัดการกับค่าใช้จ่ายในส่วนนี้อย่างไร

ทั้งนี้ หากราคาประเมินทุนทรัพย์ที่ดินและสิ่งปลูกสร้างที่ทาง อปท. ประกาศไม่ถูกต้อง เราสามารถอุทธรณ์ได้เพื่อให้ผู้บริหารท้องถิ่นพิจารณาทบทวนอีกครั้งค่ะ และอย่าลืมบริหารจัดการทรัพย์สินที่มีอยู่ให้เกิดประโยชน์สูงสุดนะคะ ก่อนที่ร่าง พ.ร.บ. ฉบับนี้จะผ่านการพิจารณาจากสภานิติบัญญัติแห่งชาติ และคาดว่าจะเริ่มมีผลบังคับใช้ในปี 2560 ค่ะ